ترکیب مصرف طلا در سال2022 به ترتیب متعلق به صنعت جواهرسازی با سهم 45درصد، سکه و شمش با سهم 25درصد، بانکهای مرکزی با سهم 23درصد و فناوری با سهم 7درصد است. در مقایسه با سال2021، سهم تقاضا برای خرید طلا توسط بانکهای مرکزی و سایر موسسات مشابه جهان در سال2022 با افزایش قابلتوجه 12واحد درصدی همراه بود که بهدلیل افزایش 5/ 2برابری تقاضای بانکهای مرکزی و رسیدن مصرف آنها به 1136تن در این سال است. تقاضای سالانه طلا (بدون احتساب معاملات مستقیم خارج از بورس) با جهش 18درصدی نسبت به سال2021 به 4741تن در سال2022 رسید که تقریبا با رقم مشابه سال2011 که تقاضای سرمایهگذاری در سطح بالایی بود، برابری میکند. تقاضای سرمایهگذاری برای طلا (به استثنای خارج از بورس) در سال2022 به 1107تن (10درصد رشد نسبت به سال قبل) رسید. یکی از دلایل رشد مزبور افت 110تنی میزان طلای معاملهشده در صندوقهای قابلمعامله در بورس در سال2022 بود که مقدار افت نسبت به سال2021 رقم کمتری بود و همین موضوع به رشد کل سرمایهگذاری هم کمک کرد.

تقاضا برای شمش و سکه طلا نیز در سال2022 با 2درصد رشد نسبت به سال قبل برابر با 1217تن بود. تقاضا برای طلا در حوزه فناوری، در سال2022 حدود 302تن بود که مخصوصا بهدلیل کاهش شدیدی که در فصل چهارم2022 داشت برای کل سال مزبور با افت حدود 3/ 6درصدی همراه بود. البته مصرف طلا در حوزه جواهرات در سال2022 با کاهش 3درصدی نسبت به سال قبل به 2086 تن کاهش یافت. در حالحاضر تقاضای جواهرات ساختهشده و فناوری، نقش تعدیلکننده مهمی برای سرمایهگذاری و تقاضای بانکهای مرکزی دارد. در مجموع، نقش طلا بهعنوان یک کالای مصرفی و دارایی سرمایهای، دارای ماهیت دوگانه منحصربهفردی است و نقش موثری بهعنوان یک تنوع بخش دارد.

تقاضا: گستره جغرافیایی تقاضا طی 30سال گذشته تغییر کرده است. هنگامی که اولین نسخه از گزارش روند تقاضای طلا منتشر شد، آسیا 45درصد از کل تقاضای جهان را تشکیل میداد، اما امروزه این منطقه تقریبا 60درصد از تقاضا را به خود اختصاص داد که بهدلیل رشد اقتصادی بالا بهویژه در هند و چین است. تقویت ثروت و داراییهای اقتصادها یکی از محرکهای مهم افزایش تقاضای طلا در بلندمدت است.

عرضه: وضعیت عرضه نیز در این مدت بهبود یافته است. طی 30سال اخیر، میزان تولید معادن طلا از 2270تن در سال1992 به 3612تن در پایان سال2022 رسید. (متوسط رشد سالانه 6/ 1درصد) و در همین دوره پراکندگی جغرافیایی معادن نیز گسترش یافت که بهعنوان نقطه قوت کلیدی بازار طلا و یکی از دلایل اصلی حفظ نوسانات پایین در این بازار است.

ترکیب مصرف طلا در سال2022 به ترتیب متعلق به صنعت جواهرسازی با سهم 45درصد، سکه و شمش با سهم 25درصد، بانکهای مرکزی با سهم 23درصد و فناوری با سهم 7درصد است. در مقایسه با سال2021، سهم تقاضا برای خرید طلا توسط بانکهای مرکزی و سایر موسسات مشابه جهان در سال2022 با افزایش قابلتوجه 12واحد درصدی همراه بود که بهدلیل افزایش 5/ 2برابری تقاضای بانکهای مرکزی و رسیدن مصرف آنها به 1136تن در این سال است. تقاضای سالانه طلا (بدون احتساب معاملات مستقیم خارج از بورس) با جهش 18درصدی نسبت به سال2021 به 4741تن در سال2022 رسید که تقریبا با رقم مشابه سال2011 که تقاضای سرمایهگذاری در سطح بالایی بود، برابری میکند. تقاضای سرمایهگذاری برای طلا (به استثنای خارج از بورس) در سال2022 به 1107تن (10درصد رشد نسبت به سال قبل) رسید. یکی از دلایل رشد مزبور افت 110تنی میزان طلای معاملهشده در صندوقهای قابلمعامله در بورس در سال2022 بود که مقدار افت نسبت به سال2021 رقم کمتری بود و همین موضوع به رشد کل سرمایهگذاری هم کمک کرد.

تقاضا برای شمش و سکه طلا نیز در سال2022 با 2درصد رشد نسبت به سال قبل برابر با 1217تن بود. تقاضا برای طلا در حوزه فناوری، در سال2022 حدود 302تن بود که مخصوصا بهدلیل کاهش شدیدی که در فصل چهارم2022 داشت برای کل سال مزبور با افت حدود 3/ 6درصدی همراه بود. البته مصرف طلا در حوزه جواهرات در سال2022 با کاهش 3درصدی نسبت به سال قبل به 2086 تن کاهش یافت. در حالحاضر تقاضای جواهرات ساختهشده و فناوری، نقش تعدیلکننده مهمی برای سرمایهگذاری و تقاضای بانکهای مرکزی دارد. در مجموع، نقش طلا بهعنوان یک کالای مصرفی و دارایی سرمایهای، دارای ماهیت دوگانه منحصربهفردی است و نقش موثری بهعنوان یک تنوع بخش دارد.

تقاضا: گستره جغرافیایی تقاضا طی 30سال گذشته تغییر کرده است. هنگامی که اولین نسخه از گزارش روند تقاضای طلا منتشر شد، آسیا 45درصد از کل تقاضای جهان را تشکیل میداد، اما امروزه این منطقه تقریبا 60درصد از تقاضا را به خود اختصاص داد که بهدلیل رشد اقتصادی بالا بهویژه در هند و چین است. تقویت ثروت و داراییهای اقتصادها یکی از محرکهای مهم افزایش تقاضای طلا در بلندمدت است.

عرضه: وضعیت عرضه نیز در این مدت بهبود یافته است. طی 30سال اخیر، میزان تولید معادن طلا از 2270تن در سال1992 به 3612تن در پایان سال2022 رسید. (متوسط رشد سالانه 6/ 1درصد) و در همین دوره پراکندگی جغرافیایی معادن نیز گسترش یافت که بهعنوان نقطه قوت کلیدی بازار طلا و یکی از دلایل اصلی حفظ نوسانات پایین در این بازار است.

تحولات طلا در 30سال گذشته / پیشبینی تقاضای طلا در سال 2023

تحولات طلا در 30سال گذشته - پیشبینی تقاضای طلا در سال 2023

انتظار میرود سرمایهگذاری در حوزه طلا در سال2023 افزایش یابد و تقاضای صندوقهای قابل معامله و معاملات خارج از بورس طلا -که طی سال2022 کاهش یافته بود- در سال2023 از تقاضای شمش و سکه طلا پیشی بگیرد.

امیر کشانی(سردبیر)

1402/02/19 | 00:02

به گزارش گلدنیوز به نقل از دنیای اقتصاد ، طی سه دهه گذشته بازار طلا دستخوش تحولات زیادی بوده است. ساختار و پویایی عرضه و تقاضا نسبت به ۳۰سال گذشته بسیار متفاوتتر شده است. مجموع عرضه سالانه طلا در سال۲۰۲۲ برابر با ۴۷۵۵تن و میزان تولید معادن نیز در سال مزبور به بالاترین حد خود (به ویژه طی چهار سال گذشته) یعنی ۳۶۱۲تن رسید. متوسط رشد سالانه تولید طلا در جهان طی ۳۰سال اخیر ۶/ ۱درصد بوده است. با وجود تحولات مزبور، روند تقاضای طلا در جهان تقریبا ثابت بوده است.

ترکیب مصرف طلا در سال2022 به ترتیب متعلق به صنعت جواهرسازی با سهم 45درصد، سکه و شمش با سهم 25درصد، بانکهای مرکزی با سهم 23درصد و فناوری با سهم 7درصد است. در مقایسه با سال2021، سهم تقاضا برای خرید طلا توسط بانکهای مرکزی و سایر موسسات مشابه جهان در سال2022 با افزایش قابلتوجه 12واحد درصدی همراه بود که بهدلیل افزایش 5/ 2برابری تقاضای بانکهای مرکزی و رسیدن مصرف آنها به 1136تن در این سال است. تقاضای سالانه طلا (بدون احتساب معاملات مستقیم خارج از بورس) با جهش 18درصدی نسبت به سال2021 به 4741تن در سال2022 رسید که تقریبا با رقم مشابه سال2011 که تقاضای سرمایهگذاری در سطح بالایی بود، برابری میکند. تقاضای سرمایهگذاری برای طلا (به استثنای خارج از بورس) در سال2022 به 1107تن (10درصد رشد نسبت به سال قبل) رسید. یکی از دلایل رشد مزبور افت 110تنی میزان طلای معاملهشده در صندوقهای قابلمعامله در بورس در سال2022 بود که مقدار افت نسبت به سال2021 رقم کمتری بود و همین موضوع به رشد کل سرمایهگذاری هم کمک کرد.

تقاضا برای شمش و سکه طلا نیز در سال2022 با 2درصد رشد نسبت به سال قبل برابر با 1217تن بود. تقاضا برای طلا در حوزه فناوری، در سال2022 حدود 302تن بود که مخصوصا بهدلیل کاهش شدیدی که در فصل چهارم2022 داشت برای کل سال مزبور با افت حدود 3/ 6درصدی همراه بود. البته مصرف طلا در حوزه جواهرات در سال2022 با کاهش 3درصدی نسبت به سال قبل به 2086 تن کاهش یافت. در حالحاضر تقاضای جواهرات ساختهشده و فناوری، نقش تعدیلکننده مهمی برای سرمایهگذاری و تقاضای بانکهای مرکزی دارد. در مجموع، نقش طلا بهعنوان یک کالای مصرفی و دارایی سرمایهای، دارای ماهیت دوگانه منحصربهفردی است و نقش موثری بهعنوان یک تنوع بخش دارد.

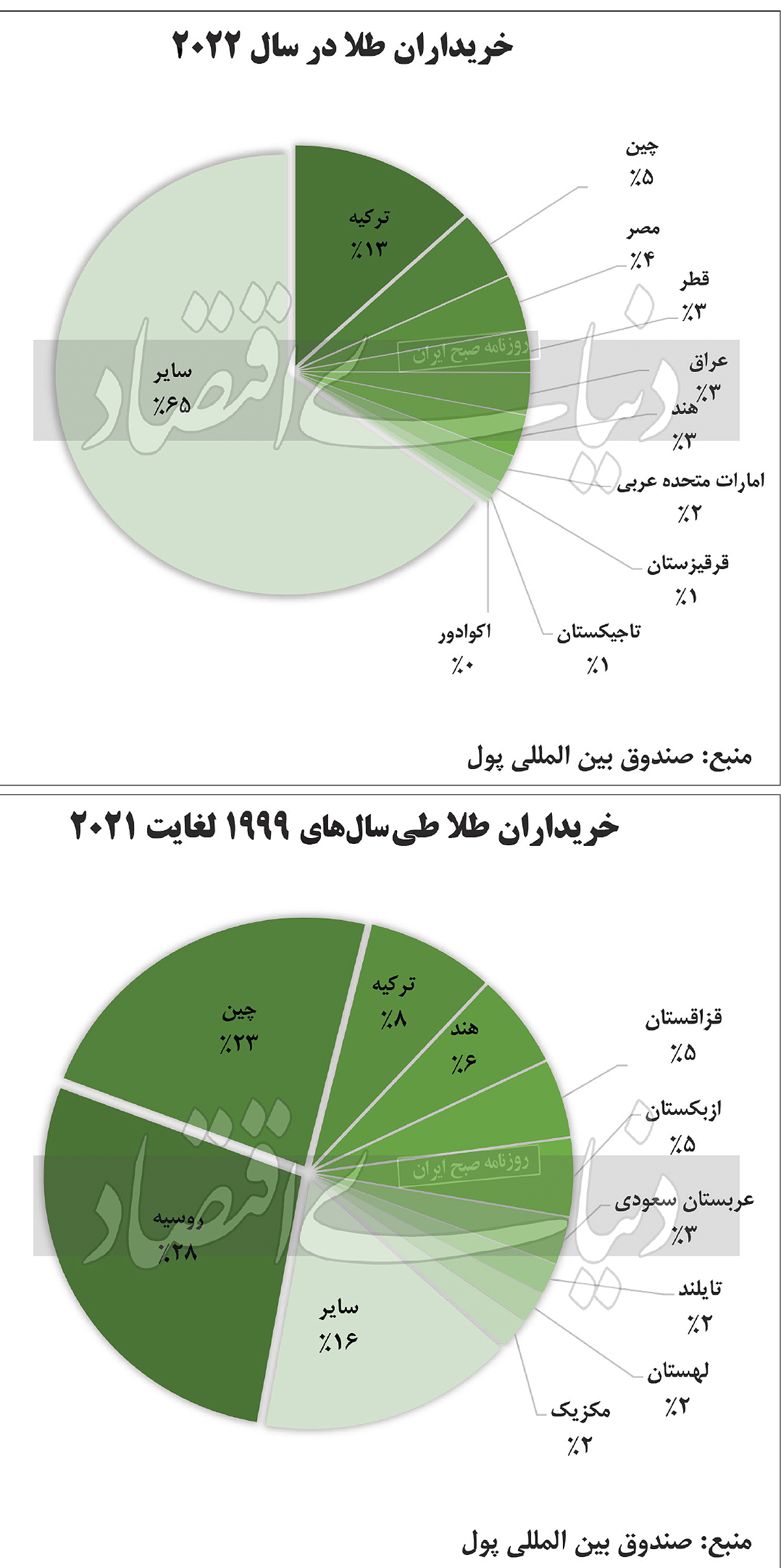

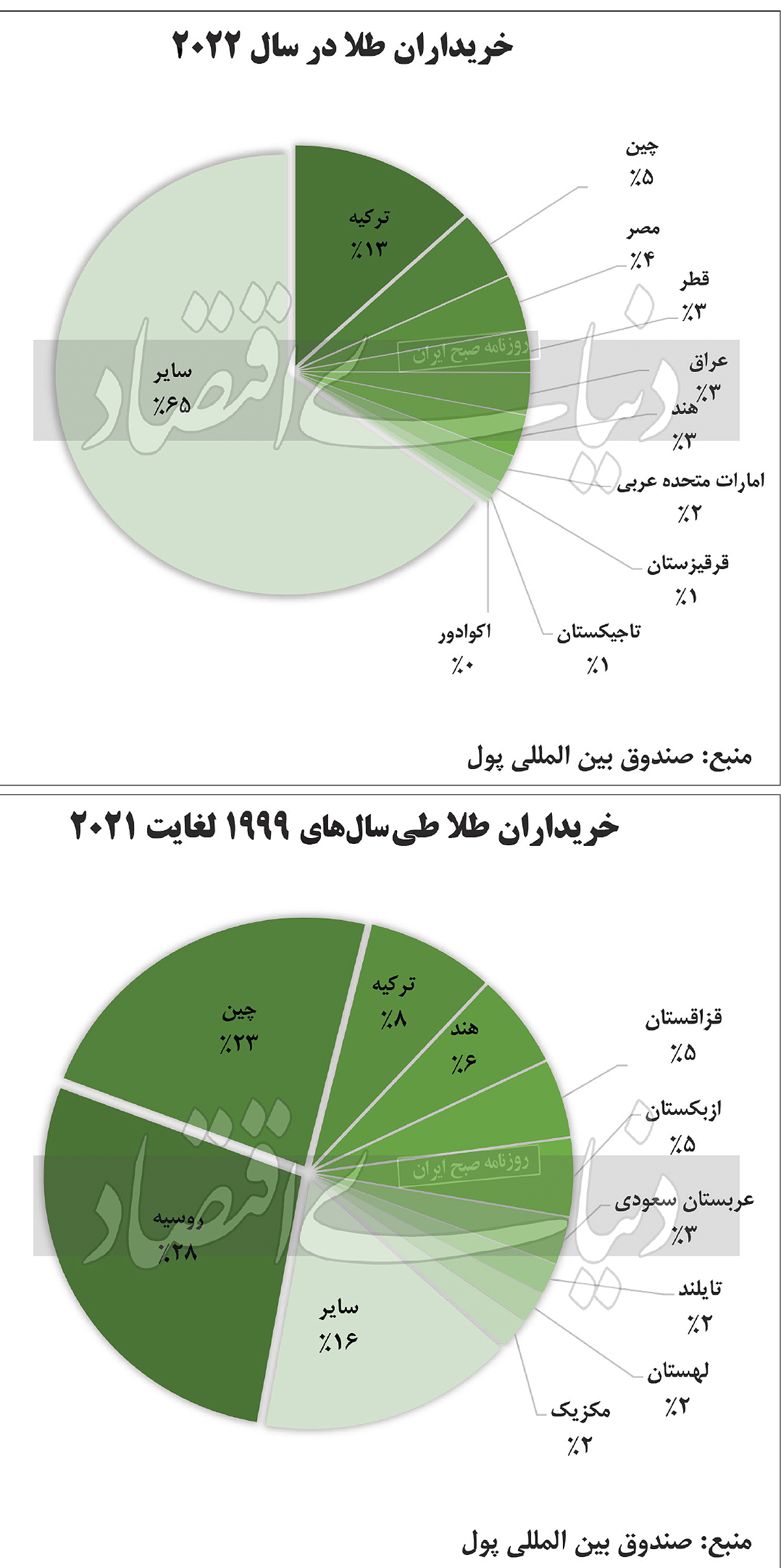

تقاضا: گستره جغرافیایی تقاضا طی 30سال گذشته تغییر کرده است. هنگامی که اولین نسخه از گزارش روند تقاضای طلا منتشر شد، آسیا 45درصد از کل تقاضای جهان را تشکیل میداد، اما امروزه این منطقه تقریبا 60درصد از تقاضا را به خود اختصاص داد که بهدلیل رشد اقتصادی بالا بهویژه در هند و چین است. تقویت ثروت و داراییهای اقتصادها یکی از محرکهای مهم افزایش تقاضای طلا در بلندمدت است.

عرضه: وضعیت عرضه نیز در این مدت بهبود یافته است. طی 30سال اخیر، میزان تولید معادن طلا از 2270تن در سال1992 به 3612تن در پایان سال2022 رسید. (متوسط رشد سالانه 6/ 1درصد) و در همین دوره پراکندگی جغرافیایی معادن نیز گسترش یافت که بهعنوان نقطه قوت کلیدی بازار طلا و یکی از دلایل اصلی حفظ نوسانات پایین در این بازار است.

ترکیب مصرف طلا در سال2022 به ترتیب متعلق به صنعت جواهرسازی با سهم 45درصد، سکه و شمش با سهم 25درصد، بانکهای مرکزی با سهم 23درصد و فناوری با سهم 7درصد است. در مقایسه با سال2021، سهم تقاضا برای خرید طلا توسط بانکهای مرکزی و سایر موسسات مشابه جهان در سال2022 با افزایش قابلتوجه 12واحد درصدی همراه بود که بهدلیل افزایش 5/ 2برابری تقاضای بانکهای مرکزی و رسیدن مصرف آنها به 1136تن در این سال است. تقاضای سالانه طلا (بدون احتساب معاملات مستقیم خارج از بورس) با جهش 18درصدی نسبت به سال2021 به 4741تن در سال2022 رسید که تقریبا با رقم مشابه سال2011 که تقاضای سرمایهگذاری در سطح بالایی بود، برابری میکند. تقاضای سرمایهگذاری برای طلا (به استثنای خارج از بورس) در سال2022 به 1107تن (10درصد رشد نسبت به سال قبل) رسید. یکی از دلایل رشد مزبور افت 110تنی میزان طلای معاملهشده در صندوقهای قابلمعامله در بورس در سال2022 بود که مقدار افت نسبت به سال2021 رقم کمتری بود و همین موضوع به رشد کل سرمایهگذاری هم کمک کرد.

تقاضا برای شمش و سکه طلا نیز در سال2022 با 2درصد رشد نسبت به سال قبل برابر با 1217تن بود. تقاضا برای طلا در حوزه فناوری، در سال2022 حدود 302تن بود که مخصوصا بهدلیل کاهش شدیدی که در فصل چهارم2022 داشت برای کل سال مزبور با افت حدود 3/ 6درصدی همراه بود. البته مصرف طلا در حوزه جواهرات در سال2022 با کاهش 3درصدی نسبت به سال قبل به 2086 تن کاهش یافت. در حالحاضر تقاضای جواهرات ساختهشده و فناوری، نقش تعدیلکننده مهمی برای سرمایهگذاری و تقاضای بانکهای مرکزی دارد. در مجموع، نقش طلا بهعنوان یک کالای مصرفی و دارایی سرمایهای، دارای ماهیت دوگانه منحصربهفردی است و نقش موثری بهعنوان یک تنوع بخش دارد.

تقاضا: گستره جغرافیایی تقاضا طی 30سال گذشته تغییر کرده است. هنگامی که اولین نسخه از گزارش روند تقاضای طلا منتشر شد، آسیا 45درصد از کل تقاضای جهان را تشکیل میداد، اما امروزه این منطقه تقریبا 60درصد از تقاضا را به خود اختصاص داد که بهدلیل رشد اقتصادی بالا بهویژه در هند و چین است. تقویت ثروت و داراییهای اقتصادها یکی از محرکهای مهم افزایش تقاضای طلا در بلندمدت است.

عرضه: وضعیت عرضه نیز در این مدت بهبود یافته است. طی 30سال اخیر، میزان تولید معادن طلا از 2270تن در سال1992 به 3612تن در پایان سال2022 رسید. (متوسط رشد سالانه 6/ 1درصد) و در همین دوره پراکندگی جغرافیایی معادن نیز گسترش یافت که بهعنوان نقطه قوت کلیدی بازار طلا و یکی از دلایل اصلی حفظ نوسانات پایین در این بازار است.

برچسب:

تقاصای طلا

خریداران طلا

اخبار مرتبط

نظرات

دیدگاهی ثبت نشده نظر تو چیه؟

کامنتی برای این پست وجود ندارد

برترین مطالب

لیست قیمت

نظری ثبت نشده